La seconda analisi è nota come "Analisi Tecnica", essa è la vera fonte di interpretazione del mercato secondo molti trader. Tale analisi si basa sullo studio grafico delle curve, il loro andamento e le zone dove esso tende a rimanere per lungo tempo; dove tende ad invertire direzione etc. Innumerevoli sono gli strumenti che si possono utilizzare per tale studio, basandosi sul fatto che ciò che il mercato ha fatto in passato è base di interpretazione per ciò che tenderà a fare in Futuro. Questa analisi è estremamente vasta e ultra specialistica, non basterebbo un sito intero per spiegarla tutta, e non sarebbe comunque mai tutta. In questa sezione daremo le basi principali dell'analisi tecnica, per maggiori informazioni in merito rimandiamo a testi tecnici specifici; qui ci limiteremo ad insegnare le caratteristiche principali dell'analisi tecnica.

Prefazione:

Io all'inizio non credevo che essa fosse la vera spiegazione economico-finanziaria di come gira il mondo, come la maggior parte di voi ero cieco alla verità di questo mondo economico. Infatti tutte le notizie che noi leggiamo e sentiamo in televisione, i dati che ci comunicano le banche ed il nostro Stato stesso: le informazioni che ci forniscono i nostri consulenti di investimento, sono ahime, TUTTE SBAGLIATE, quando non FALSE! Sono errate poichè il sistema è talmente ampio e corrotto ai vertici, che tutto ciò che ne consegue a cascata è fintamente pensato come vero. Leggi la pagina sulla "Economia Reale" e sulla "Truffa Bancaria".

All'inizio della mia professione di trader pensavo anch'io come tutti che le notizie fondamentali fossero la spiegazione e la causa di tutto ciò che avviene nel mercato; pensavo che l'analisi tecnica fosse davvero inutile, poichè era solo una linea su di un grafico dove chiunque poteva vedere qulunque cosa. Seguendo quindi in primis l'analisi fondamentale perdevo quasi sempre nel mercato, e quando riuscivo ad andare bene i miei ritorni erano poco più del tasso d'inflazione con rischi enormi. Non potevo però non accorgermi che vi erano livelli del mercato contro i quali la curva aveva andamenti anomali, ritracciava oppure si arrestava, per poi invertire, oppure quando superati tali livelli volava velocissima verso nuovi livelli facilmente visibili a chi comincia a farci l'occhio. Cercavo di trovare una giustificazione al fenomento con le notizie economiche fondamentali, ed anche in questo caso, mi convincevo che fosse davvero così, per questo e quell'altro motivo. Ma certe volte proprio mi rendevo conto che non era possibile, che la notizia era diversa, che non centrava nulla; anzi si comportava proprio all'opposto di come avrebbe dovuto. Per quanto io mi impegnassi a trovare relazioni con altri mercati, realtà mondiali etc.. finivo per convincermi che c'erano probabilmente delle notizie che non erano state date; che avevano influenzato dall'interno l'economia. Visto che sapevo che "l'inside trading" e l'aggiotaggio sono una possibilità in finanza, mi davo questa come risposta. Poi ho capito; ho capito che essi non solo sono possibili, ma sono una costante in economia e finanza! Ho cominciato a fare dei trade di prova con le piattaforme demo, valutando i possibili livelli ai quali le grosse banche avevano interesse che il mercato raggiungesse o non superasse etc.. Ed il mio trade è cambiato esponenzialmente: ciò che ottenevo con gli investimenti classici in un anno, spesso riuscivo a raggiungerlo in un mese se non in un giorno; con un margine di rischio ridicolo in confronto a prima.

Negli anni sempre di più ho capito che il mercato è FINTO e PILOTATO dall'interno, dall'alto, e che le notizie che vi danno, tutte le notizie che vi danno, quelle sulle quali i consulenti finanziari vi fanno investire, sono date apposta per FARVI PERDERE! Se non sul breve certamente sul lungo; oppure per farvi rimanere con gli stessi soldi che avevato all'inizio con la differenza che li avete pure vincolati per mesi o anni. La colpa non è dei consulenti bancari poiché anch'essi sono schiavi del sistema; essi pensano che sia un buon investimento poichè chi sta più in alto in banca, ha detto loro di proporre quel determinato strumento finanziario che esso farà guadagnare la filiale per la quale lavorano, quindi anche lui, ed in ultimo si tratta di un investimento accettabile per il cliente. Non sempre essi sono in mala fede, spesso anch'essi investono negli stessi prodotti che vi propongono ed anch'essi hanno margini di guadagno annuali minimi; sempre superiori ai vostri, poichè a voi danno solo un piccolo margine. Sono sempre guadagni però che un trader potrebbe fare in una settimana se non in meno. Ricordate sempre che i consulenti guadagnano sia che i clienti guadagnino sia che essi perdano.

Alla fine, come molti altri trader di alto livello, ho capito che la vera analisi è solo quella tecnica, in tutte le sue moltpelici sfaccettature. Alcuni di noi neanche prendono in considerazione l'analisi fondamentale, poichè sanno che è falsa. E' essa ad essere realmente influenzata dall'analisi tecnica! Esattamente l'opposto di ciò che siamo portati a credere! Sono le banche, i grandi Hedge Funds a decidere i livelli del mercato poichè il volume di soldi immessi non sono pareggiabili da nessuno. Il controvalore dei soldi deve pur essere percepito da qualcuno, ma da chi? Da voi, e per invogliarvi a farvi investire anche nel futuro vi danno le briciole vincolando il vostro capitale. Ecco perchè siete destinati a perdere, se non vi rendete autonomi e capite come le grosse banche operano sull'Analisi Fondamentale ma tramite a comprensione dell'analisi tecnica; che non un grafico è basta, ma è la valutazione reale del prezzo di domanda ed offerta all'interno di una corretta è possibile oscillazione dei prezzi. Nessun Media o consulente o banca vi dirà questo, anzi vi conviene spesso muovere esattamente al contrario di quanto vi viene detto. Molti trader fanno esattamente così, visto che nel mercato, soprattutto in quello classico, la maggior parte della gente perde. Andando nella direzione opposta avrete molta più probabilità di guadagnare. Poichè i vostri soldi servono alle grosse banche come controvalore e visto che esse sono poche e noi milioni, ecco che il gioco è fatto! Convincetevene, perchè è davvero così!

Spesso chi lavoro come trader in una banca o ha lavorato in essa gestendo capitale elevato è convinto di poter guadagnare solo seguendo le notizie Fondamentali come quando gestiva i capitali bancari; senza rendersi conto che se uno ha da gestire 5, 10 o 50 miliardi di dollari, e lui che detta legge sul mercato; è ovvio che non gli serve l'Analisi Tecnica, poichè alla grossa banca serve solo il prezzo di mercato per decidere se gli conviene entrarci verso il trendo oppure se vuole frenarlo, ed il mercato gira per forza a sua direzione; poichè con un volume del genere esso pesa enormemente. Il problema è che essi pensano poi di poter far la stessa cosa con i loro capitali privati e di insegnare ad altri a farlo, senza rendersi conto che anche analizzando le notizie fondamentali sul prezzo come fanno le banche non è detto che essi entrando a mercato hanno fatto la stessa decisione della banca, ed in questo caso ovviamente pesano nulla nel mercato e perdono soldi. Si ostinano ad usare e spingere la gente ad utilizzare leve alte e strategia di martingala, pensando come le grandi banche senza rendersi conto che questo modello di money managment (MM) è molto più rischioso di un corretto (MM) in antimartingala ad esposizione minima per Trend; poichè se aumenti ogni volta per compensare la perdita precedente o cercare di conseguire un guadagno maggiore dopo aver avuto un mercato fortunato, in reltà potresti si guadagnare molto ma potresti anche perdere tutto e restare fuori dal mercato per un anno poichè hai perso tutto il tuo (MM) per quell'anno in corso. Cosa diversa dalle banche che hanno una forza finanziara in grado di cambiare il mercato e se perdono hanno sempre capitale per continuare. Quindi affidarsi a chi opera o operava per grandi banche e esattaente come andare al Casinò, con la differenza che almeno li ci si diverte di più.

Non si rendono conto che solo un vero trader che conosce l'Analisi Tecnica e prende in considerazione anche l'Analisi Fondamentale e soprattutto la variazione dei prezzi ha sotto'occhio se conviene ancora entrare in quel mercato, astenersi o cambiare direzione. Chi invece segue solo l'Analisi Fondamentale, la qual'è pilotata e falsata e segue solo la valutazione del prezzo entrerà a mercato alla cieca, esattamente come fare "gambeling" al casinò.

Il mercato va studiato accuratamente, ed in questo modo un bravo trader può raggiungere una percentuale di successo molto elevata; oltre l'80% di operazioni chiuse con profitto. Questo dimostra l'assoluta scientificità del trade; se fosse semplicemente una questione di mera fortuna la percentuale di successi ed insuccessi si equivalrebbe o quasi. Ci si aspetterebbe pertanto circa un 50-60% di operazioni chiuse con profitto e le restanti in perdita.

Basi dell'analisi tecnica:

L'analisi tecnica studia il grafico di per sè: Prezzo, Tempo, Volume, Momentum, Trend, Barre, figure tecniche, etc…

Il prezzo: è importante considerando che non esiste un prezzo limite per comperare o per vendere.

Il tempo: è fondamentale, entrare nel mercato con il tempismo giusto e spesso prendere le decisioni giuste in tempi rapidi.

I volumi: possono variare molto, aprendo deboli e chiudendo con grandi variazioni o viceversa.

Il momentum: è la forza del mercato in atto, più esso è forte più il mercato continuerà in quella direzione.

Il trend: è la direzione nel tempo, la durata varia in base al time chart analizzato, prima di cambiare trend a dare dei segni specifici, possono essere orizzontali o obliqui.

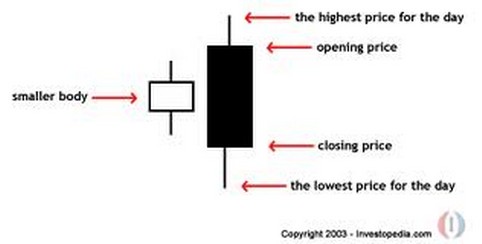

Le barre: sono linee di tempo che danno informazioni sul livello di apertura, chiusura, punto massimo e minimo che il mercato ha sviluppato nell'unità di tempo presa in analisi.

Le figure tecniche: sono figure che si formano in un grafico e ci danno maggiori certezze che il trend in atto continuerà o cambierà direzione.

Vari termini di uso comune: Trader = colui che opera / Trendless (orizzontale) / Stand aside (orizzontale quindi stasi non operare = Uncommited) / Go Long (cresce quindi compri = Longers o Bulls = Tori) / Go short (decresece quindi vendo = Scopertisti o Bears = Orsi) / Spread = diff dei PIP / Trend is your friend = mai andare contro il trend

Nell'analisi tecnica si utilizzano degli strumenti come: linee, canali, figure geometriche, indicatori particolari che interpretano il mercato in atto. Queste linee sono tracciabili su di un grafico in diversi modi, un tempo si facevano a mano, poi con dei programmi di grafica. Ad oggi vi sono dei programmi appositi noti come piattaforme che ti permettono di accedere direttamente al mercato e disegnare sui grafici molteplici linee e figure, oltre ad usare specifici strumenti noti come indicatori ed oscillatori, medie mobili che vedremo in seguito. Tutti validi aiuti per interpretare meglio il mercato e quindi avere più chiara l'idea decisionale. Le piattaforme più usate sono: la Meta-Trader (MT), questa è la più comune, offerta da tutti i broker sul mercato. E' la piattaforma più versatile in quanto permette di installarvi sopra molti applicativi sviluppati per interpretare le curve; le società che creano questi applicativi li sviluppano primariamente per la (MT). La seconda più usata è la Ninja, quest'ultima è utilizzata soprattutto da chi fa trade con "Time chart o Time frame" (grafico temporale) molto bassi, ed è usata primariamente per fare "scalping" (ossia di entrata ed uscita rapida nel mercato, da pochi secondi a poche ore). Tutti i broker poi offrono una loro piattaforma personale oltre a piattaforme più snelle da usare on-line oppure su terminali vari, quali tablet o smart-phones.

Scarica le guide all'utilizzo della MT4 ![]()

![]()

La prima cosa che si deve analizzare in un mercato è il suo trend, esso varia in base al time frame preso in considerazione. Più ampio è il frame più forte sarà il trend, ossia più difficilmente cambierà la sua direzione. Più ridotto è il frame meno forte risulterà il trend in atto. Un trend in salita in un time frame giornaliero potrebbe essere in discesa in un frame settimanale o viceversa. i Trend orizzonatali durano di più nel mercato fino al 70% del tempo. Generalmente dopo un grande trend o una grande inversione di direzione (quando si fa obbliquo), il mercato cercherà almeno una volta di tornare al livello orizzontale.

Come prima regola fondamentale bisogna guardare time frame di lunga durata (settimanali e mensili), questo ci darà un'idea di dove è nato il mercato e dove realmente si sta dirigendo. Poi si passa all'analisi di trend di media durata (giornalieri o su 4 ore), questi ci daranno indicazioni sui migliori momenti d'entrata nel mercato. Time frame inferiori alle 4 ore sono considerati di breve durata e sono da utilzzare nella tecnica di scalping, In tal caso si segue la forza del trend in atto sapendo che presto muterà, quindi si cerca di uscirne il prima possibile. L'entrata va però sempre consierata all'interno di time frame di più lunga durata per capire se si preferisce operare a favore del trend più forte o contro di esso. Si consiglia sempre di operare quando i trend di diversi time frame sono allineati. Per esempio quando il monthly (mensile) è long e lo è anche il weekly (settimanale); si attende che il daily (giornaliero) lo diventi, oppure quando H1 o H4 diventano long rispetto ai frame più alti. Durante il suo percorso il trend tende a rimbalzare su ritracciamenti (ossia livelli di prezzo sui quali il mercato e ritornato più volte) per poi proseguire. Meno rimbalza sul ritracciamento e più il trend è forte, se il trend buca i ritracciamenti: supporti (livelli di prezzo sui quali il mercato ritracciando poi rimbalza verso l'alto) o resistenze (livelli di prezzo sui quali il mercato ritracciando poi rimbalza verso il basso); per oltre un terzo della lunghezza è facile che continui in quella direzione fino al prossimo punto di ritracciamento. Durante il suo percorso il trend, su qualunque frame, tende a creare delle linee parallelle laterali o oblique note come canali, all'interno di essi il trend tend a rimbalzare sulla linea inferiore (supporto) e su quella superiore (resistenza); fino a rompere tale canale e crearne uno nuovo. I canali si formano sempre e sono la spiegazione che il prezzo quando scende ad un punto di supporto, è appetibile per essere comperato. Quando raggiunge un punto di resistenza è troppo caro, quindi perde di interesse, ed è solito cominciare ad essere venduto. Più il frame è alto più il canale è affidabile ed il prezzo tenderà a restare per molto tempo al suo interno; così quando lo romperà e continuerà sarà molto forte il movimento. Le forze in gioco sono tra i Tori che comperano e gli Orsi che vendono, così si stabiliscono i prezzi in modo dinamico. Quando un prezzo buca le linee del canale in qualunque delle due direzioni (alto o basso) signfica che grandi istituzioni finanziarie (banche) hanno agito in quel mercato per speculare.

Evidenziato un canale stabile, i cui supporti e resistenze hanno resistito e fatto rimbalzare il mercato tra le 3 e le 5 volte, a quel punto si cerca un punto di entrata in base all'allineamento dei trend ed a particolari figure delle barre. Nel grafico qui sotto potrebbe essere il prezzo di 600 (all'interno del canale che ha il supporto appunto a 600 e la resistenza a circa 680). Quando tutti i trend sono allineati, si può entrare long, mettendo magari un possibile target di Take/Profit (punto di profitto), su di un possibile livello di resistenza, che può essere in questo caso la parte alta del canale a 680; oppure riferirsi al livello superiore 780, che è il canale superiore. Come si vede la curva è partita, ha rotto il primo canale a 680,00 ed ha proseguito fino oltre il target 780,00. I punti Stop/Loss (di massima perdita) vanno stabiliti in base a diversi principi, e comunque sempre con un Money Management adeguato. Si consiglia di non rischiare più di un 1%-3% per trade. Bisogna quindi impostare i nostri stop ad una certa distanza dal punto più alto o più basso raggiunto dal mercato fuori dal canale disegnato. In questo caso sotto, sarebbe stato prudente posizionare uno stop/loss, intorno ai 550,00; poichè il mercato non aveva mai raggiunto quel livello nella rottura del supporto.

I trend possono essere: Up, Down and Lateral con la formazione di canali laterali o obliqui

Il trend ha un punto di inizio (beginning), su cui si è ancora indecisi; molti trader esperti attendono ad entrare, un punto in cui il trend prende forza (fully charged), un punto in cui comincia a diventare stanco (aging) prima di lateralizzarsi e finire (end); qui tende ad invertire o in rari casi continuare.

I trend tendono a terminare in un climx, cioè un punto di vecchio massimo o minimo (punto più alto e più basso dove il mercato è arrivato in precedenza), in un supporto o in una resistenza. Generalmente continua in quella direzione, ma non è detto che non faccia una inversione a V. Questo avviene in genere quando rompe le vecchie resistenze o supporti con nuovi minimi o massimi, ed inizia immediatamente a muoversi in direzione opposta; generalmente è legato a notizie economiche.

I trend si muovono entro un range di contrazione ed espansione dentro a canali che disegnano supporti e resistenze. Per stabilire verso dove si sta muovendo il mercato, si possono usare degli indicatori che ci danno informazioni sulla tendenza della curva, tipo medie mobili o oscillatori o indicatori. Il trend ha più probabilità di continuare che di finire e di durare più a lungo di quanto si creda. Il trader non entrerà mai nel mercato all’inizio alla fine, ma continuerà a comperare o vendere seguendo l’andamento del trend. Non esistendo una strategia valida per tutti i mercati e per tutti i momenti, occorre essere molto allerta per poter cambiare rapidamente strategia.

Le Barre:

Grafico a linea Grafico a barre Grafico giapponese

Grafici a linea: tengono conto delle sole chiusure e quindi sono utili nel lungo tempo, ma non prendono in considerazione gli alti e bassi del mercato a breve e medio termine.

Grafici a barre: visualizzano l’apertura, la chiusura, il minimo ed il massimo, sono molto importanti per gli intraday.

Grafici a candela giapponese: valutano gli stessi parametri dei grafici a barre, ma hanno colori diversi per capire l’andamento in short o long, (in questo grafico, le bianche sono short e le nere sono long). hanno poi delle estensioni che indicano i massimi raggiunti da quella candela. Questa è la visualizzazione più utilizzata. Vi sono diverse interpretazioni in base a come le candele son conformate e la loro sequenza per stabilire cosa dovrebbe fare il mercato, però sempre all'interno di una visualizzazione più ampia di come si sta comportando il trend.

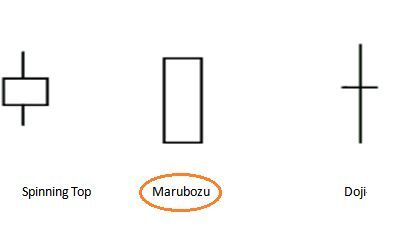

Le candele, generano spesso dei pattern (schemi ricorrenti), il loro riconoscimento è importante per capire quando entrare ed uscire dal mercato. Per questo si analizzano gli aspetti delle candele giapponesi, qui di seguito inserirò i più comuni ed importanti pattern.

Quando la candela successiva inghiotte la precedente e quindi apre più basso e chiude più alto o viceversa, indica quando entrare esattamente nel mercato, a questo punto si possono fare tre entrate:

Reversal Pattern:

Dodji: è un segnale di reversal trend (cambio di direzione), dove la candela forma un ritracciamento, ma il corpo è ben visibile.

Hammer: è un segnale di reversal trend dove la candela forma un forte ritracciamento, così che il suo corpo risulta molto schiacciato; compare in un trend ribassista.

Hang-Man: sempre un segnale di reversal trend; esso compare in un trend rializista ed indica che il trendo andrà short.

Pattern più comuni:

Ritracciamenti di Fibonacci:

Leonardo Fibonacci è stato un matematico vissuto nel 1200 d.C. Con altri matematici del tempo, contribuì alla rinascita delle scienze esatte. Studiando la numerologia araba ed indiana si rese conto che molto facilmente in natura si potevano calcolare eventi e oggetti utilizzando una sequenza ben precisa di multipli. Vide anche che in natura tali multipli si presentavano sempre nelle ripetizioni di alcuni cicli fisici, come la proporzione di altezza delle piante, nelle stagioni etc.. Ogni nuovo numero non rappresenta che la somma dei due che lo precedono. Si tratta della prima progressione logica della matematica! Questa serie, oggi nota come "numeri di Fibonacci" presenta alcune proprietà (la più importante delle quali è che se un qualsiasi numero della serie è elevato al quadrato, questo è uguale al prodotto tra il numero che lo precede e quello che lo segue, aumentato o diminuito di una unità) che permettono di costruire alcuni trucchi sconcertanti.

Nei mercati tali numeri rappresentano sempre livelli di supporto o resistenza, o livelli dove si formano o finiscono canali o dove i trend iniziano o finiscono. Tali livelli sono di fondamentale utilizzo poichè i "market movers" (grosse banche ed hedge funds) impostano a computer i livelli stabiliti che il mercato raggiungerà per forza. Poichè essi sono i più grandi finanziatori del mercato, tali livelli sono quasi sempre numeri interi con doppi zeri e sono impostati in multipli che rispettano i livelli di Fibonacci. Raggiunti tali livelli il mercato farà una pausa (congestione), per invertire o proseguire; e quindi sarà importante riuscire a tracciare tali livelli; i quali sono disegnabili su tutti i time frame, ma sono più attendibili su weekly o daily, poichè le banche operano su spazi temporali lunghi.

I livelli di Fibonacci sono % del prezzo che partendo da un supporto seguono dei multipli sui quali il mercato tende a ritracciare. I più importanti sono il: 23,6% / 38,2% / 61,8% / 88,2%. Come si può vedere in questo grafico, su ogni livello il mercato ha effettuato delle pause prima di invertire o continuare il trend primario rialzista. Tra i livelli stessi si possono anche disegnare dei canali.

Pattern di Continuità ed Inversione :

Queste sono figure geometriche che si verificano nel grafico e sono date dalla formazione di più barre insieme a disegnare specifiche figure che indicano la forza del mercato a continuare nella direzione del trend primario oppure ad inveritire. Quasi sempre sono figure che si verificano su frame di lunga durata.

Clicca sulla immagine inferiore per scaricare il file in PDF con i principali pattern.

Il gap:

Sostanzialmente è una parte del mercato nella quale non viene effettuata alcuna contrattazione, un vero e proprio buco! Possiamo vedere cinque diversi tipi di gap, per ognuno dei quali ipotizziamo di prendere in considerazione una time-frame 1dy, e volgerli a nostro vantaggio. Diverse strategie e sistomi si possono utilizzare per operare nei gap; possiamo dunque avere:

gap verso l’alto, che si forma quando il prezzo più basso di un giorno di transazione è più alto rispetto al prezzo massimo che è stato raggiunto nel giorno precedente; è un indice di forza del mercato.

gap verso il basso, che è esattamente il contrario di quello analizzato prima e si forma quando il prezzo massimo del giorno in considerazione è più basso rispetto al prezzo minimo che si è avuto durante il giorno precedente, è un indice di un mercato debole.

breakaway gap, che si ha sulla parte terminale di un modello di prezzo abbastanza complesso, sta ad indicare che il prezzo si muoverà in maniera molto forte.

runaway gap, ovvero quando ci troviamo davanti ad un gap in un movimento forte del prezzo, si ha questo in un momento importante del trend di mercato.

exhaustion gap, si ha quando il trend è in fase di conclusione di una variazione molto forte, indica che il trend sta quasi per finire.

Indicatori, Oscillatori, Trend Followers e Indicatori di Momentum:

Indicatore: (ATR, MACD, CCI, ROC, WPR,) libero di fluttuare senza limiti prestabiliti.

l'oscillatore: (Stocastico, RSI) è più ristretto, fluttua in un range prestabilito circa tra 0-100; è di più facile utilizzo, proprio perché non deve tener conto di periodi precedenti, perché è normalizzato entro un range prestabilito, funziona bene quindi quando il mercato è in un range laterale.

Trend Follower: (MA, ADX) funzionano bene quando si è in un trend; utile è l’utilizzo di trend follower associati ad oscillatori o indicatori.

Il loro compito è di identificare fasce estreme di fluttuazione dei prezzi, zone di ipercomprato e di ipervenduto, dandoci una sorta di allarme che nel mercato sta per accadere qualcosa, tipo un cambio di trend; ma la loro specificità predittiva è poco accurata; ossia ci dicono meglio le cose quando esse sono già avvenute. Quindi bisogna: 1°, guardare il mercato e poi successivamente cercare una conferma dagli strumenti, 2°, usare gli strumenti giusti al momento giusto.

Gli analizzatori di Momentum: Diversi sono gli indicatori di momentum, tutti hanno in comune 2 cose:

1° cercano di misurare se il mercato è ipercomperato o ipervenduto, anche se un mercato può rimanere tale per mesi.

2° esaminare il calcolo di divergenza tra indicatore di momentum e il prezzo.

Analizzatori particolari: Vi sono degli analizzatori di mercato molto importanti che però non vengono forniti con le classiche piattaforme, occorre perciò farseli costruire. Alcuni di essi indicano l'esatta operatività delle grandi banche; altri indicatori di congestione periodica, mostrano quando il mercato entra in un ciclo particolare. Possedere tali analizzatori da enormi vantaggi sul mercato, poichè permette di posizionarsi dove altri non possono. Tali analizzatori vengono dati a tutti i partecipanti del nostro corso.

Clicca sulla immagine sottostante per scaricare la guida in PDF sull'utilizzo dei più comuni strumenti di analisi del mercato.

DIVERGENZE:

Divergenza: se un mercato sta facendo nuovi massimi più alti o nuovi minimi più bassi e l’oscillatore di momentum come RSI o stocastico oppure indicatori come il MACD mostrano una divergenza ossia non confermano questi alti massimi o questi minimi bassi; chiudono nel primo caso con un 2° massimo più basso o un 2° minimo in rialzo rispetto al mercato. Questo può indicare che il mercato sta perdendo forza e presto cambierà tendenza; quindi si segue l’oscillatore.

A questo punto si deve essere prudenti e cercare un punto di entrata nel mercato (sarebbe bello quando compare un cambio di tendenza, ma non sempre è così) ed anche un punto di uscita. Quindi con l’oscillatore di divergenza ci aspettiamo nuovi massimi o nuovi minimi ma l’oscillatore come RSI o altri non ci dicono se li farà o meno.

In questo caso di segnale di divergenza, ad esempio: il mercato fa un doppio minimo con il secondo più basso ma RSI indica un 2° minimo più alto, ed indica che il trend sarà Long, questo è ciò che capita. Se poi il trend resta per molto tempo in ipercomprato (ad esempio), RSI resta sopra i 50 per molto a lungo ed allora si possono prendere in considerazione le vendite se si passa sotto i 50. (lo stesso vale al contrario).

inserire una RSI tra gli 89 ed 200 periodi (se guardi un grafico con timeframe maggiore oppure minore) per vedere se il mercato è sotto la linea di media allora sta andando short se è al di sopra, sta andando long.

Divergenza inversa (o contro-divergenza): se il mercato fa un nuovo massimo più basso del 1°. L’oscillatore o l’indicatore in cui le linea blu coincidono, ed il 1° picco di massimo è indicato da entrambi, ma mentre nel mercato del prezzo in alto il 2° picco di massimo è inferiore al primo, nel l’oscillatore stocastico è superiore; cioè si verifica l’opposto di prima. In questo caso il mercato ha ragione. cioè torna short, e la linea rossa la traccio come possibile linea di nuova resistenza. Per limitare gli errori sarebbe opportuno avere più indicatori-oscillatori dello stesso tipo settati su differenti time-frame per addolcire l’errore.

Quindi l’uso di un solo indicatore alla volta può essere più rischioso per l’entrata nel mercato, se non combinato ad altri parametri, tipo il prezzo che si sta avvicinando alla linea di resistenza e l’indicatore stocastico dimostra un doppio massimo con l’ultimo inferiore: ci sono molte probabilità che il mercato possa cambiare direzione ed andare short. Magari posso aprire un MACD poco prima di entrare per vedere se la tendenza è più sicura.

Ora, queste sono le regole generali e fondamentali per una analisi tecnica macroscopica, poi ci sono molte strategie basate su indicatori di tutti i tipi creati anche personalmente dai trader per meglio comprendere quando entrare, uscire e come si sta evolvendo il mercato. Sicuramente già una buona nozione di insieme con i dati di analisi tecnica precedentemente illustrata permette di operare con sufficiente tranquillità; sicuramente però l'ausilio di strategie possibilimente verificabili in back-test automatizzato sarebbe molto meglio è più profittevole che il solo trade discrezionale.